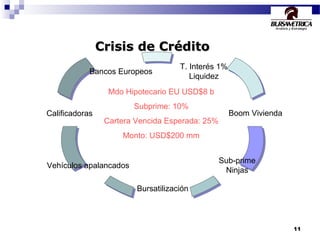

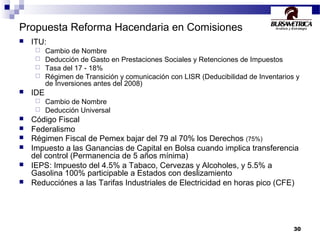

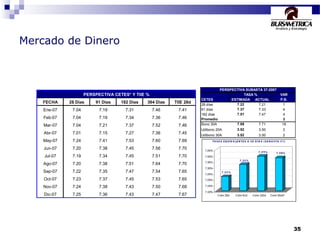

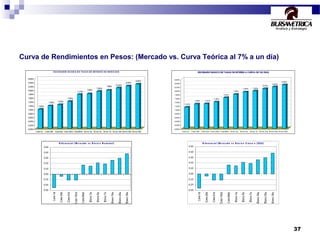

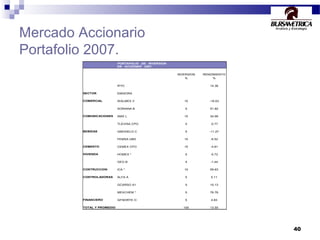

El documento presenta un análisis económico, financiero y bursátil a nivel mundial e internacional. Incluye indicadores de las economías mundiales y de México, así como de los mercados financieros internacionales, cambios, dinero, bonos y acciones. También analiza portafolios de inversión, escenarios políticos y perspectivas económicas internacionales y de México.