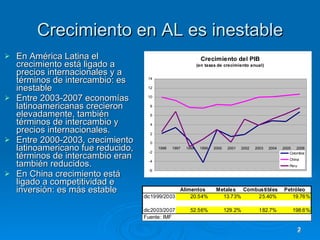

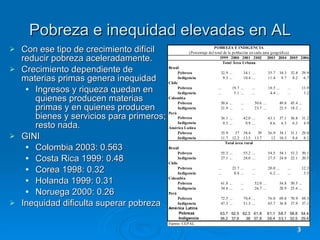

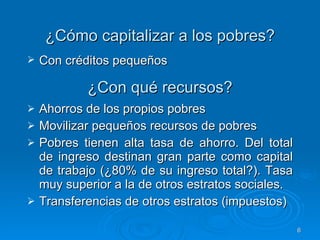

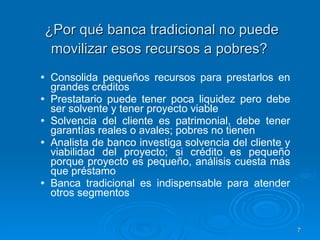

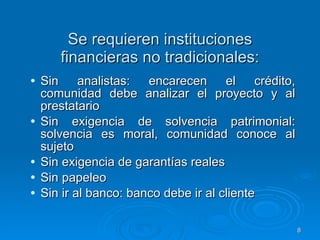

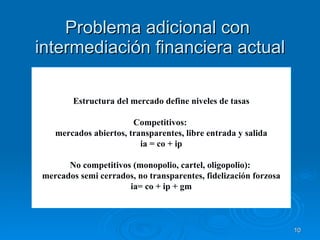

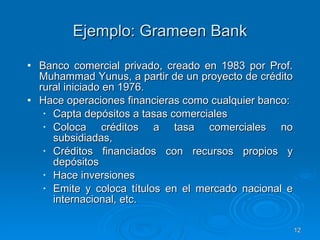

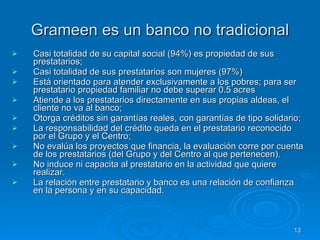

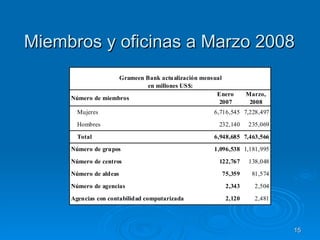

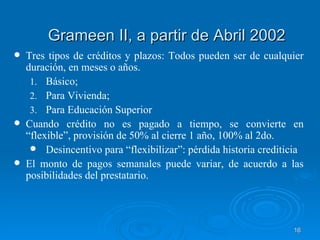

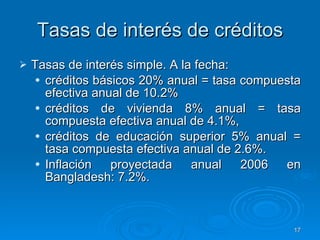

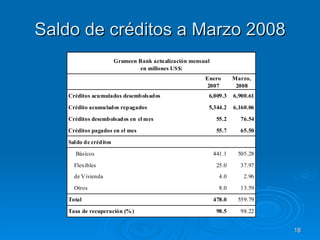

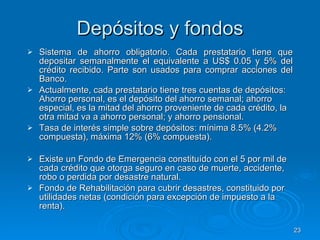

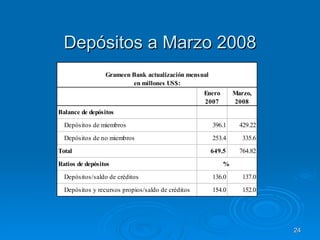

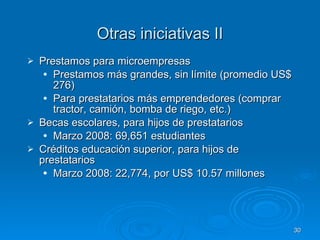

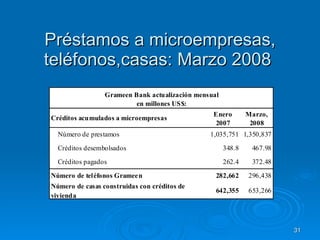

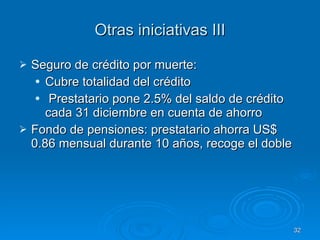

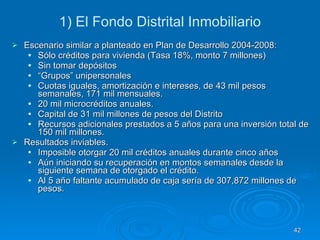

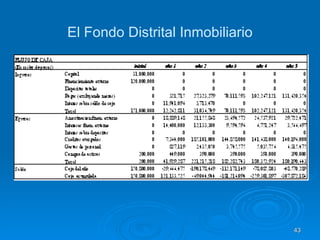

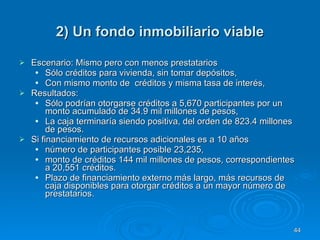

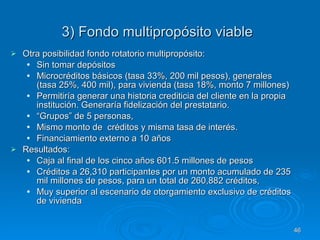

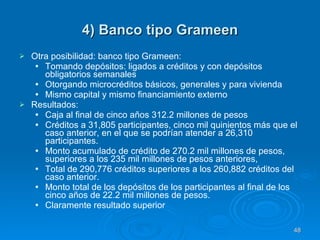

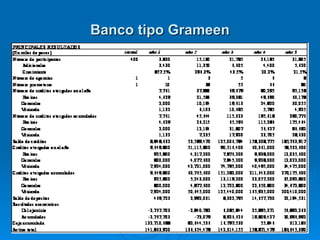

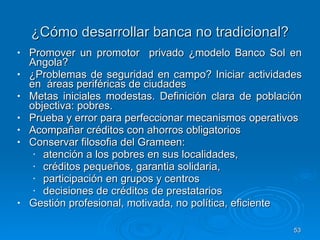

Este documento resume los impactos económicos y sociales de las finanzas no tradicionales en América Latina. Explica que el crecimiento en la región depende de factores externos como los precios de las materias primas, lo que genera inestabilidad e inequidad. Propone que las microfinanzas pueden capitalizar a los pobres y promover el crecimiento local de manera sostenible. Usa al Banco Grameen como ejemplo exitoso, que ha logrado reducir la pobreza en Bangladesh al proveer créditos pequeños con baj