Este documento resume las principales tendencias tecnológicas y de mercado de la banda ancha hasta 2014, analiza la situación actual de la banda ancha en América Latina y el mundo, estudia la estructura de costos de proveer banda ancha, y propone políticas para promover su desarrollo en la región. Incluye más de 30 tendencias tecnológicas, un estudio de precios en diferentes países, un análisis de costos de redes HFC, y recomendaciones sobre reducir la brecha digital, proveer acceso sosten

![CEPAL – Colección Documentos de proyectos Panorama de la banda ancha en América Latina, 2010

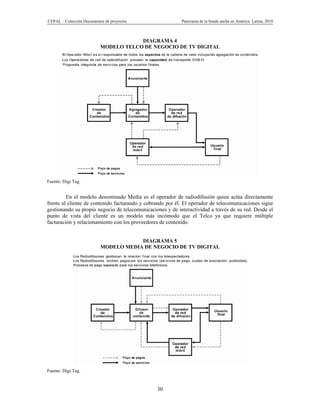

de publicidad tradicional en TV y 32.000 MUS en venta de contenido, los que se podrían horadar en

caso de que comience desplazamiento de audiencia.

1.9.3 Interactividad

La interactividad en la TV es uno de los aspectos más trabajados en este momento como un factor que

genera ingresos y fidelidad de los clientes. En Marzo de 2009 Telephony publicó un análisis referente

a conclusiones de un estudio del The Diffusion Group16, una empresa americana dedicada a la

publicidad en la banda ancha, el cual usamos como referencia en esta sección sobre Interactividad.

En este estudio se concluye que en una encuesta entre usuarios de banda ancha el 76%

considera valioso tener una barra de herramientas de widgets17 y solo el 11% se mostró negativo.

En EEUU tanto Verizon con su FiOS como AT&T con U-verse están expandiendo sus

widgets en sus pantallas.

El 75% de los consultados coincidieron en que los widgets más deseados son los relativos a la

TV: presentación de capítulos perdidos o que desean rever, programas en vivo de grandes cadenas,

estado actual del tiempo, ver programas que ya no están más en el aire y finalmente las noticias

destacadas a través de un widget similar al de CNN.

Junto con lo anterior los usuarios manifiestan el interés en tener en la misma pantalla de TV

la posibilidad de ver fotos, videos propios y tráfico de información en la Internet, junto con los

widgets de TV, pero todo en una forma mucho más simple que en la computadora. Y este es el gran

desafío, no replicar el PC en el TV, no agregar navegadores, la web y cosas similares sino simplificar

la operación al extremo. Solamente los escasos usuarios muy familiarizados con la PC no se

preocupan con este asunto. Por esta razón el software de las Set Top Box (STP) debe ser construido

desde cero, con la mira puesta en la TV y no tratar de trasladar modelos de Internet a la TV.

Uno de los problemas que existen para desarrollar interactividad realmente rápida y con

abundante contenido, que permita widgets complejos, votación en línea, encuestas, etc., es que los

STB usualmente tienen poder de procesamiento un poco mayor que el necesario para prestar los

servicios de TV lineal y Video on Demand (VoD). En este entorno es recomendable disponer en los

próximos 5 años de STP con mayor poder de procesamiento y memoria.

Aparte de los problemas de hardware también el software está enlenteciendo el desarrollo de

la interactividad, debido entre otras cosas al carácter propietario y a las dificultades para acomodar el

backend18 de las aplicaciones comerciales para que responda a las necesidades de procesamiento de

todas las partes interesadas de la cadena comercial, como son los proveedores de contenidos, los de

publicidad, etc. Esto se da aún en los casos de plataformas como el Mediaroom de Microsoft que está

desplegado por ejemplo en el servicio U-verse de AT&T. En este momento Microsoft tiene una

política de apertura de su middleware19 hacia los desarrolladores de aplicaciones que deseen

participar, o aquellos desarrolladores que los clientes de Mediaroom deseen que se integren a este

proyecto. Para esos casos Microsoft pone a disposición el soporte de ingeniería necesario, sin hacer

abierta su plataforma a todo el mundo, por lo que es propietaria pero con un grado de apertura

16

[1] Reedy S. How widgets will revolutionize TV, Mar 20, 2009. http://connectedplanetonline.com/video/news/

widgets-impact-on-television-0320/index.html.

17

Widget o Windows Gadget (dispositivo de ventana o de Windows). Son pequeñas piezas de programación que

cumplen funciones especiales bajo el comando del usuario, incluyendo la presentación automática de información

pre configurada y existente en la red. Los más comunes presentan la hora, el tiempo, las bolsas, etc. en la pantalla

de windows. También se llaman aplicaciones push ya que la información es presentada sin ser solicitada cada vez

por el usuario.

18

El back-end de un sistema es el software que hace el procesamiento final de la información.

19

Se refiere en general a un software que permite interactuar a más de un paquete de software, a veces proveniente de

distintos fabricantes. Se suele llamar Middleware a la aplicación residente en los Set Top Boxes y que permite la

interacción entre los servidores y los clientes.

23](https://image.slidesharecdn.com/cepalbandaancha2010-120810171252-phpapp02/85/Cepal-banda-ancha-2010-23-320.jpg)