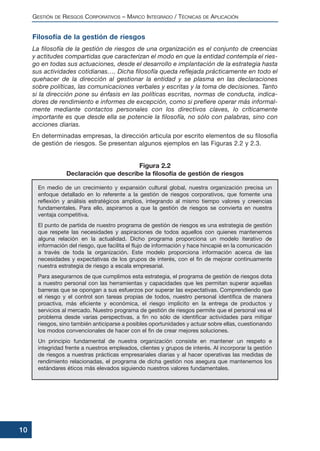

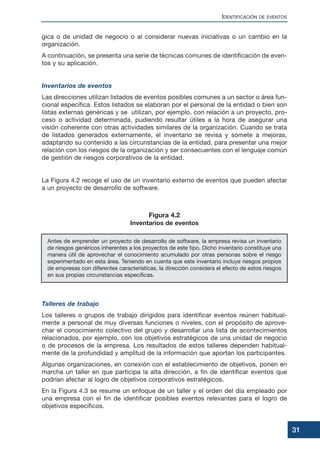

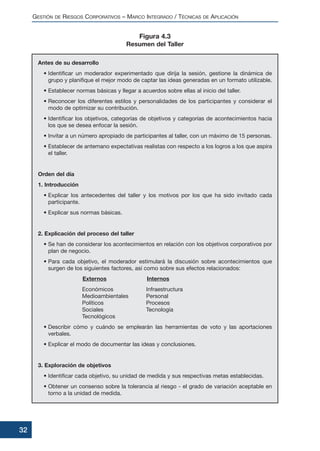

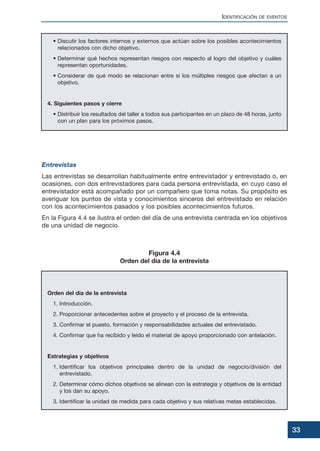

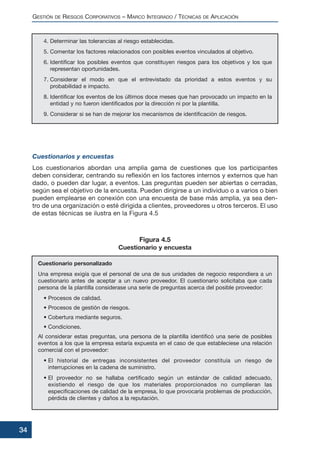

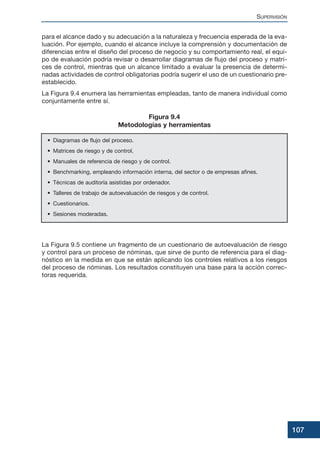

Este documento proporciona ejemplos prácticos de técnicas para aplicar los principios de gestión de riesgos corporativos según el Marco COSO. Explica brevemente cómo las organizaciones pueden implementar con éxito el proceso de gestión de riesgos, incluyendo el establecimiento de un equipo líder, obtener el apoyo de la alta dirección y desarrollar un plan de implementación.