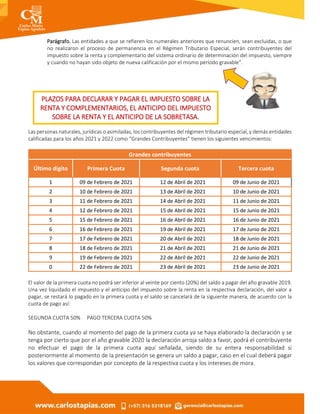

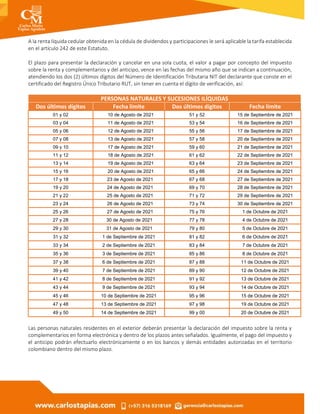

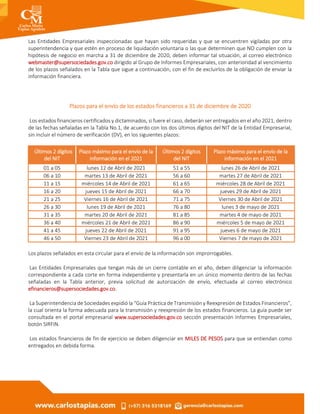

Este documento establece los plazos y requisitos para la declaración y pago del impuesto sobre la renta en Colombia para el año 2021. Exime de la declaración a personas naturales con ingresos menores a 49.850.000 COP y patrimonio menor a 160.232.000 COP. También exime a extranjeros con ingresos sujetos a retención en la fuente y a contribuyentes del régimen simple. Fija plazos para la declaración y pago en cuotas dependiendo del último dígito del NIT.