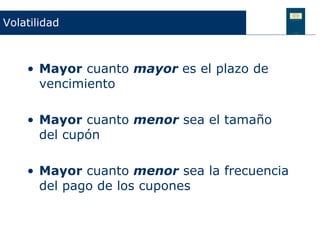

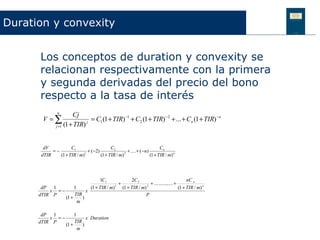

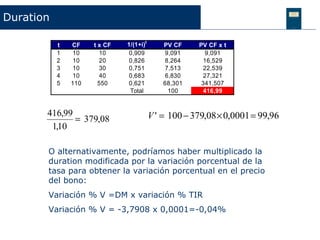

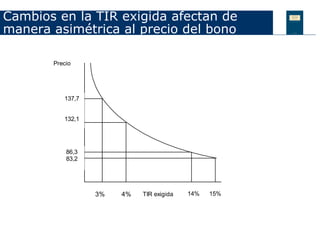

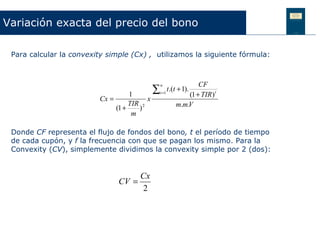

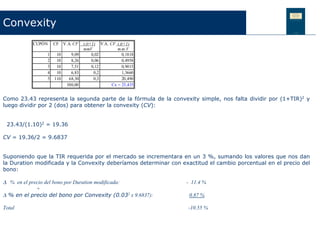

Este documento discute conceptos clave relacionados con la volatilidad de los bonos, incluida la volatilidad teórica, los factores que afectan la volatilidad como el plazo de vencimiento y el tamaño del cupón, y medidas como la duration y la convexity. También explica cómo calcular la duration modificada y cómo se puede usar para predecir cómo cambiará el precio de un bono ante cambios en la tasa de interés.

[/RESUMEN]