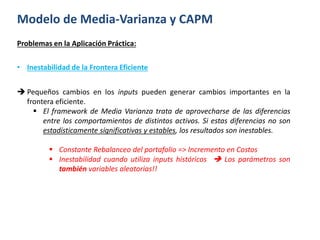

El documento describe los problemas en la aplicación práctica del modelo de media-varianza y CAPM, incluyendo la estimación de un gran número de parámetros y la inestabilidad de la frontera eficiente. También introduce la Teoría de Fijación de Precios por Arbitraje y modelos multifactor como alternativas que permiten incorporar múltiples factores de riesgo sistémico.