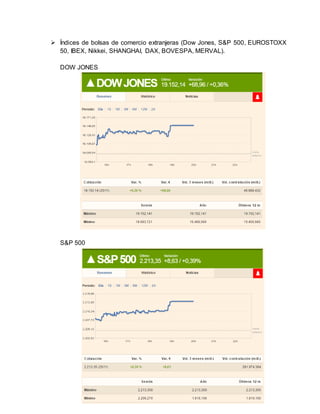

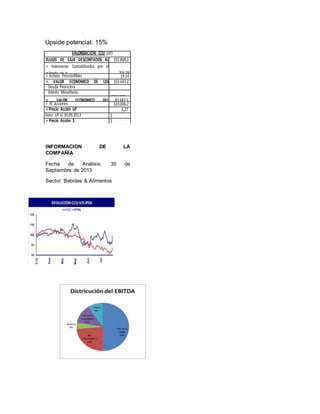

Este documento proporciona una descripción de diferentes instrumentos financieros, incluyendo renta fija, renta variable y derivados. También analiza el mercado bursátil chileno entre 2015-2016, incluyendo acciones, índices y fondos de pensiones. Por último, define conceptos clave como la tasa de política monetaria y tasa interbancaria.