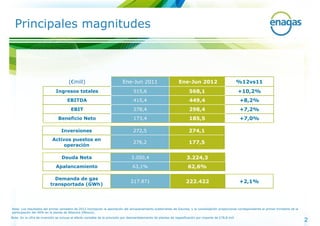

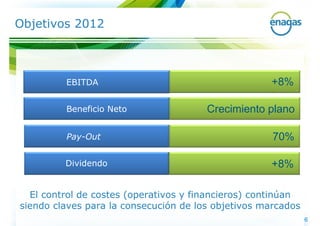

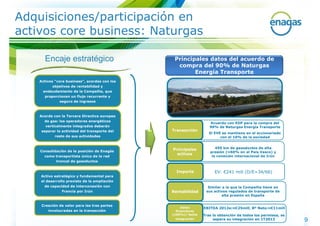

En el primer semestre de 2012, Enagás obtuvo unos ingresos de 568,1 millones de euros, un 10,2% más que en el mismo periodo del año anterior. Su EBITDA aumentó un 8,2% hasta 449,4 millones, mientras que su beneficio neto creció un 7% hasta 185,5 millones. La compañía mantiene sus objetivos para 2012 de crecimiento plano en beneficio neto y aumentos del 8% en EBITDA y dividendo. Enagás continuará centrándose en el control de costes y en realizar adquisic