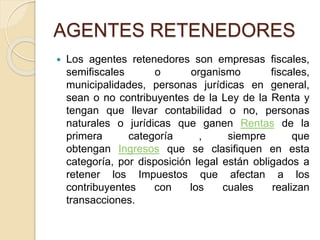

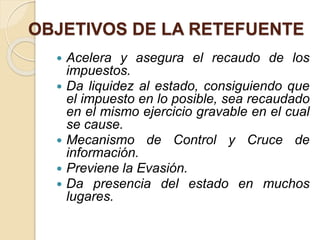

La retención en la fuente surgió originalmente como mecanismo de recaudo del impuesto sobre la renta para inversionistas extranjeros. Aunque la Ley 38 de 1969 estableció el marco legal, la retención en la fuente no es un impuesto sino un mecanismo de cobro anticipado de impuestos como el impuesto sobre la renta, IVA o de industria y comercio. Los agentes retenedores tienen la obligación de retener una parte de los pagos que realizan y declarar las sumas retenidas mensualmente.