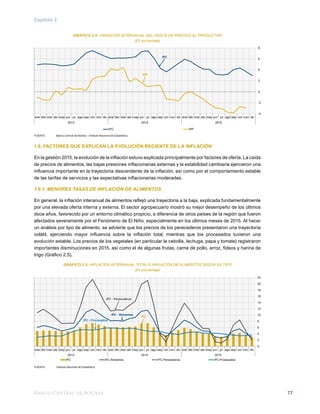

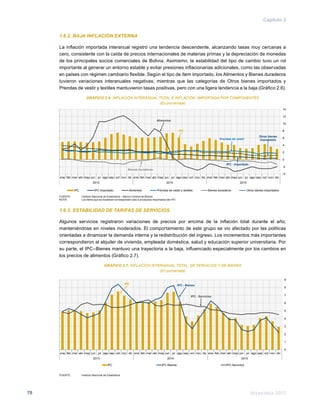

Este documento resume la evolución de la inflación en Bolivia en 2015. La inflación alcanzó una tasa del 3%, la más baja desde 2009, impulsada principalmente por el buen desempeño del sector agropecuario, bajas presiones externas y estabilidad cambiaria. Los indicadores de tendencia inflacionaria mostraron una evolución levemente por encima de la inflación total, influenciados por choques favorables de oferta. La inflación boliviana fue la más baja de Sudamérica en 2015.