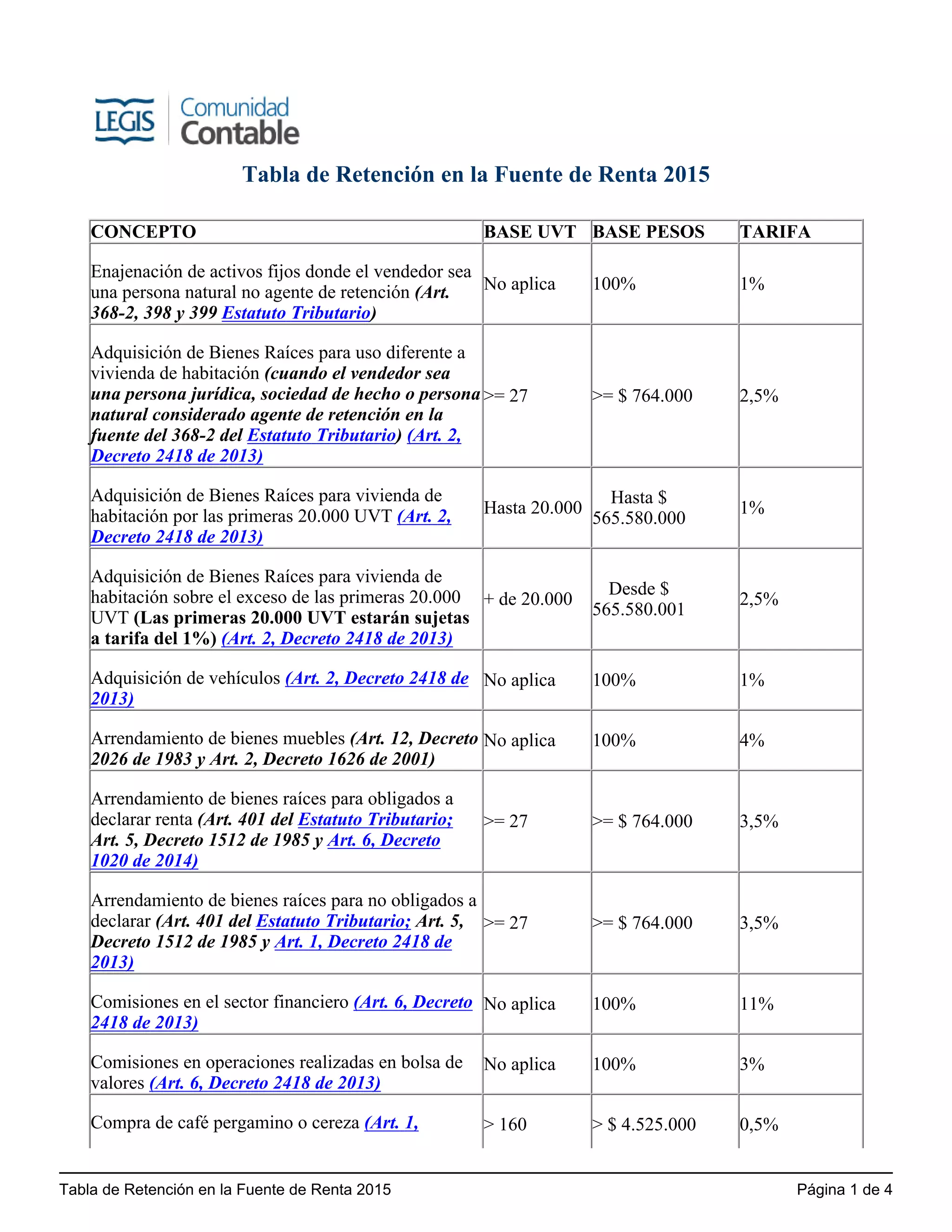

Este documento presenta la tabla de retención en la fuente de renta para el año 2015 en Colombia. Incluye las tarifas de retención aplicables a diferentes conceptos como la enajenación de activos, adquisición de bienes raíces, arrendamientos, honorarios, intereses y salarios. La tabla contiene información sobre las bases gravables mínimas y tarifas de retención que deben aplicar las personas naturales y jurídicas para diferentes ingresos y pagos a terceros.