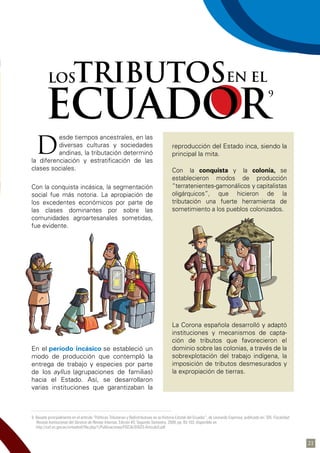

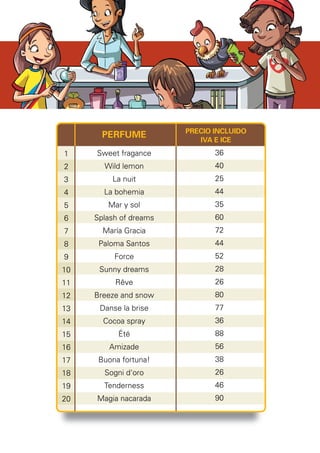

La guía para el docente, elaborada por el Servicio de Rentas Internas (SRI) en colaboración con el Ministerio de Educación, busca fomentar la educación tributaria en la educación general básica en Ecuador. Proporciona contenidos, actividades y recursos pedagógicos alineados con el currículo nacional para desarrollar una cultura tributaria y valores de ciudadanía en los estudiantes. Su objetivo es transformar actitudes hacia el cumplimiento de obligaciones tributarias y fomentar un sentido de corresponsabilidad entre los ciudadanos.