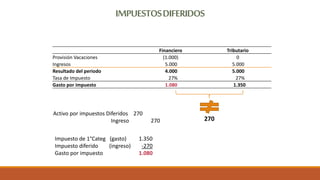

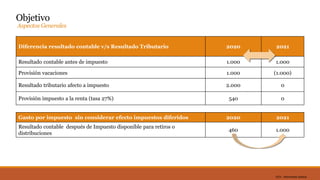

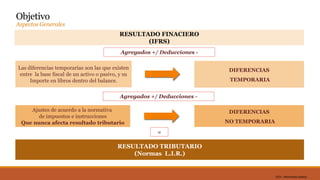

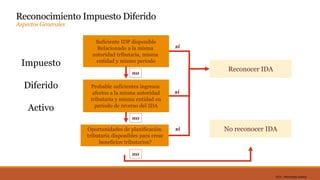

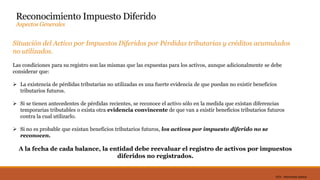

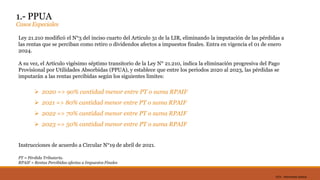

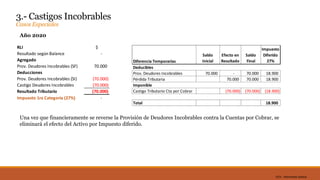

Este documento presenta información sobre impuestos diferidos desde una perspectiva tributaria. Explica que los impuestos diferidos surgen de las diferencias entre la base contable y tributaria de activos y pasivos. Su objetivo es eliminar el desfase entre el gasto por impuesto contable y tributario producido por partidas con reconocimiento en momentos distintos. También define las diferencias temporarias y permanentes, y explica el reconocimiento de activos y pasivos por impuestos diferidos.