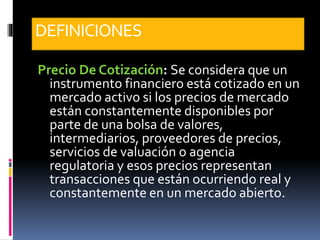

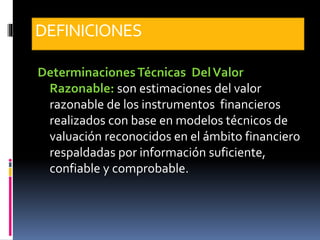

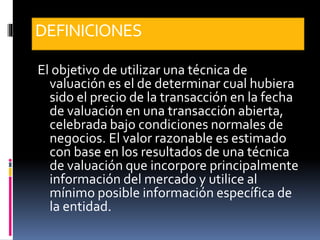

Este documento presenta las normas de valuación, presentación y revelación de instrumentos financieros según el Boletín C-2. Define términos clave como instrumento financiero, activo y pasivo financiero. Establece tres categorías de instrumentos financieros basadas en la intención con la que se adquirieron: conservados a vencimiento, con fines de negociación y disponibles para su venta. Explica las reglas de valuación, reconocimiento y transferencias entre categorías de acuerdo con el tipo de instrumento.