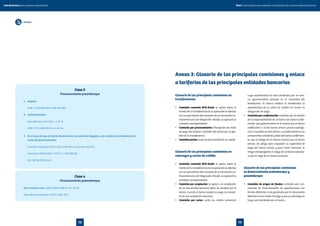

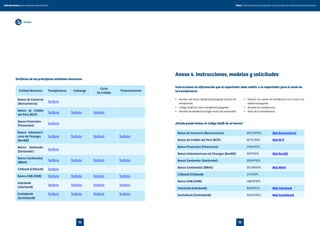

Este documento presenta una guía sobre los productos financieros relacionados al comercio exterior. Explica las operaciones básicas de comercio internacional, los factores de riesgo, las formas y medios de pago como transferencias, cobranzas e instrumentos como cartas de crédito. También cubre temas de financiamiento, programas de garantía, coberturas cambiarias y derivados financieros. Contiene anexos con detalles sobre Incoterms, casos prácticos, glosarios, modelos e instrucciones para facilitar el uso

(1 + 0,05327)

180/60

x 3,165 = 3,1657

Coberturas cambiarias](https://image.slidesharecdn.com/guiafinancierai-150320204806-conversion-gate01/85/GUIA-FINANCIERA-I-30-320.jpg)

(1 + 0,055)

30/360

x 3,1 = 3,0990

Si bien el exportador vende sus dólares a futuro a un tipo de cambio menor que el tipo de cambio hoy

vigente, la volatilidad de los mercados internacionales podría generar que dentro de un mes el tipo de

cambio se ubique en un nivel menor que el tipo de cambio forward.

Coberturas cambiarias](https://image.slidesharecdn.com/guiafinancierai-150320204806-conversion-gate01/85/GUIA-FINANCIERA-I-31-320.jpg)