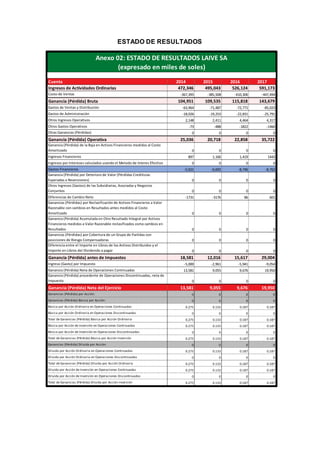

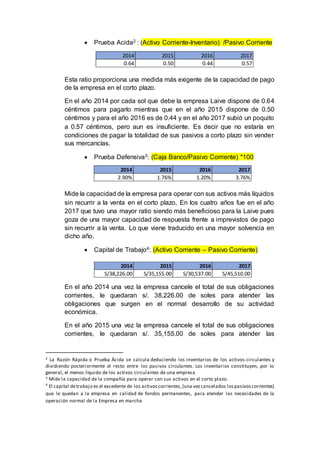

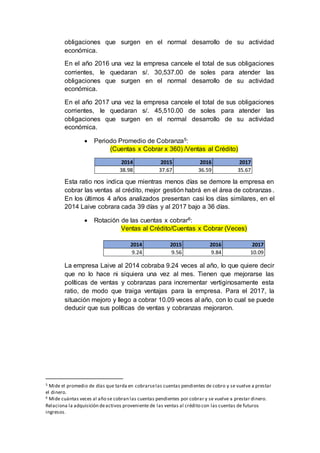

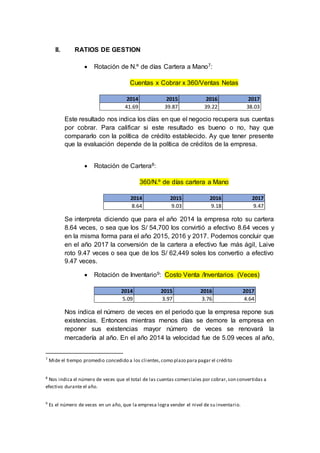

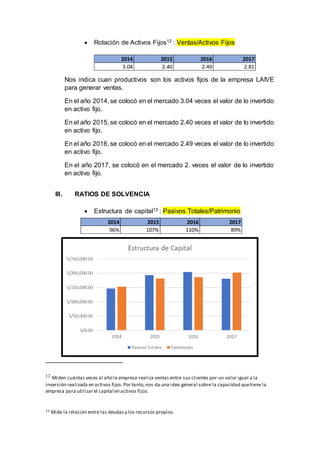

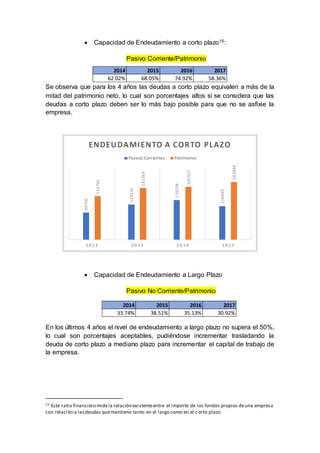

El documento presenta un análisis financiero de la empresa LAIVE para los periodos 2014-2017. Incluye estados financieros como balances generales y estados de resultados, así como un análisis vertical y horizontal de las cuentas y ratios financieros como liquidez, rentabilidad y apalancamiento.