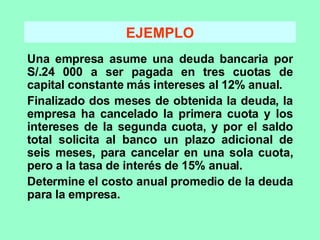

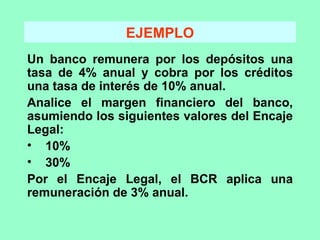

Este documento presenta un resumen de los principales conceptos relacionados con el mercado del dinero e intermediación financiera, incluyendo el mercado del dinero formal e informal, la intermediación directa e indirecta, y el rendimiento y costo del dinero. También explica conceptos como la modalidad operativa de los bancos, el efecto del encaje legal, y el mercado de capitales y emisión de títulos valores.