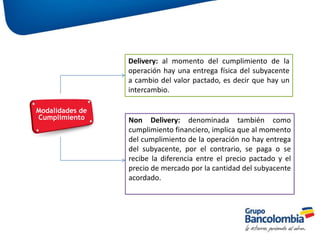

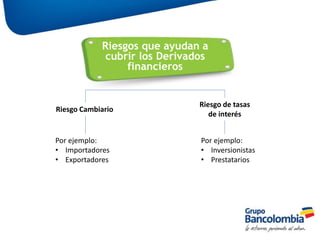

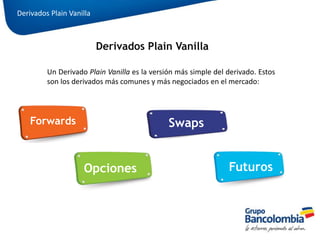

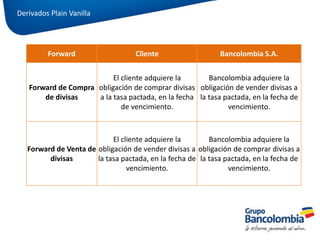

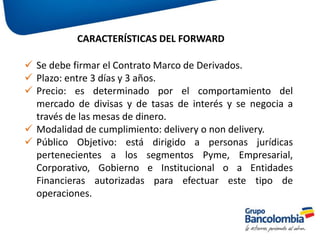

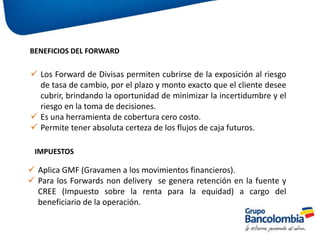

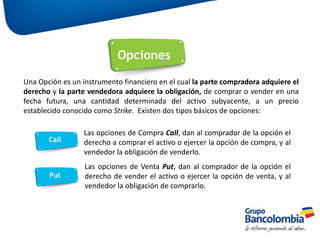

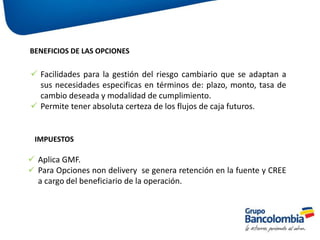

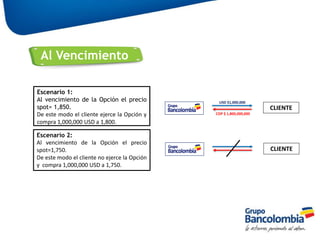

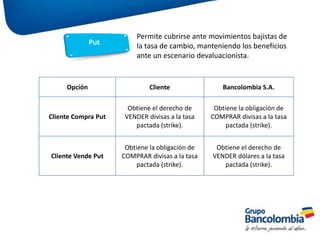

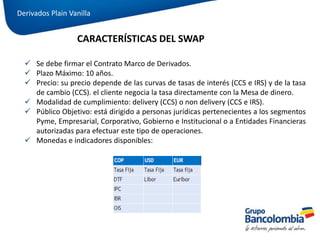

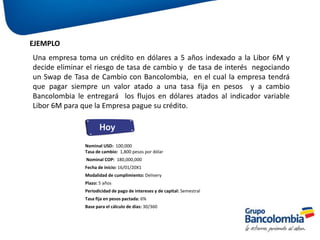

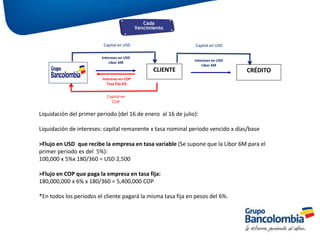

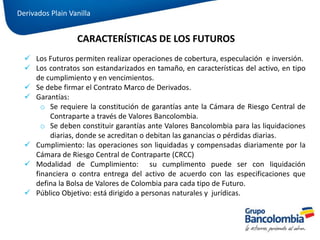

Los derivados financieros son instrumentos cuya valoración depende de un activo subyacente y se dividen en estandarizados y OTC, ofreciendo modalidades de cumplimiento delivery y non delivery. Existen diferentes tipos de derivados como forwards, opciones y swaps, que permiten a los participantes cubrir riesgos cambiarios y de tasas de interés, además de facilitar la gestión de flujos de caja futuros. Cada tipo de derivado tiene su propio público objetivo y características específicas, así como implicaciones fiscales que deben ser consideradas.