Incrustar presentación

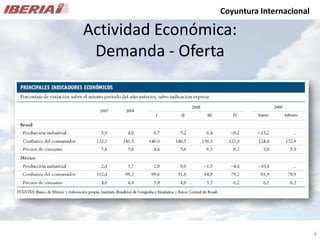

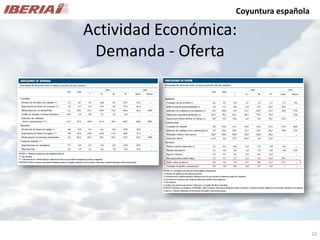

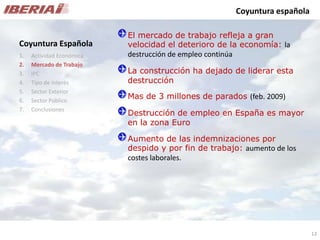

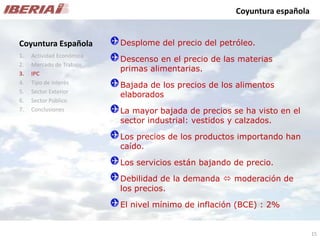

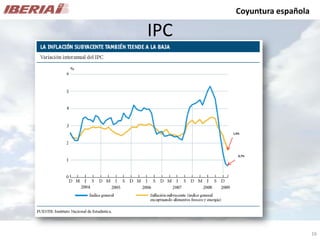

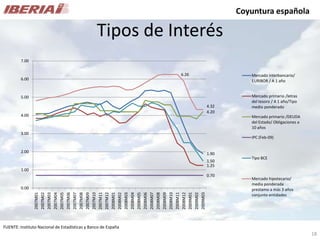

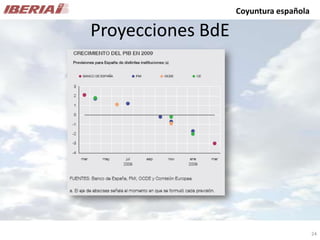

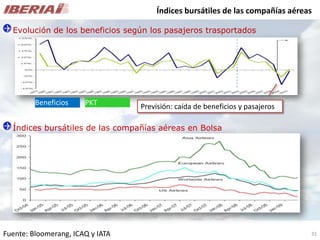

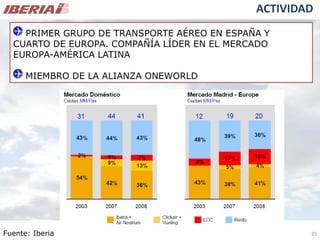

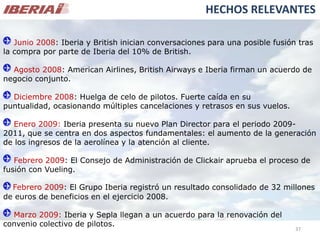

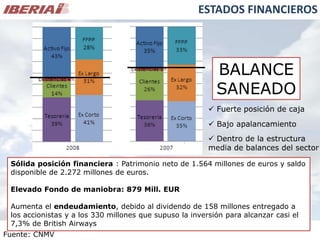

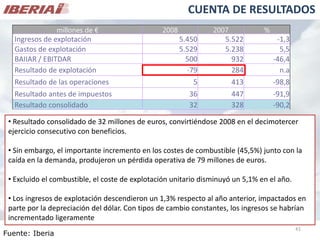

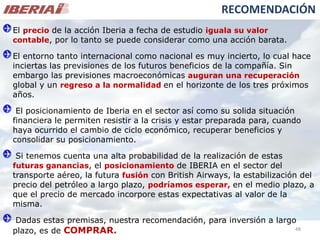

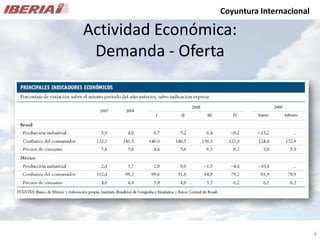

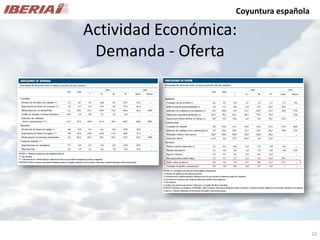

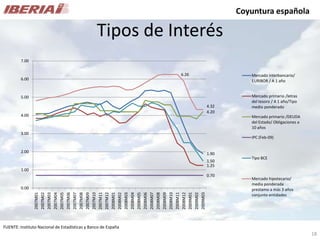

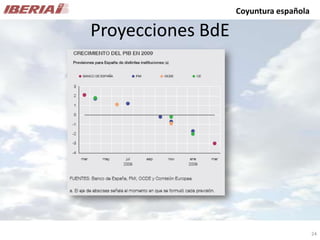

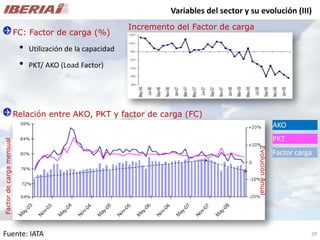

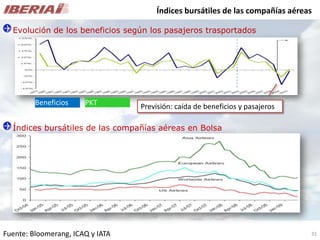

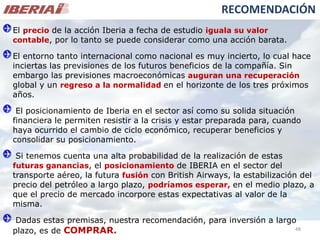

Este documento analiza la coyuntura económica internacional y española, así como el sector aeronáutico. En cuanto a la coyuntura internacional, señala que EEUU, Brasil, México, la zona euro y los mercados financieros atraviesan un periodo de incertidumbre y debilidad. En España, la crisis empezó en la construcción y ahora afecta a toda la economía, con altas tasas de paro, caída del PIB, y déficits públicos y comerciales excesivos. Finalmente, analiza las caracter