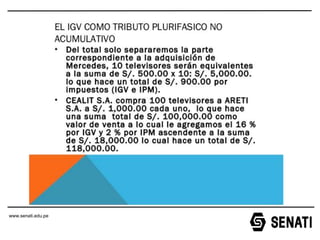

El documento habla sobre las características del Impuesto General a las Ventas (IGV) en Perú. Explica que el IGV es un impuesto indirecto de valor agregado que grava principalmente la venta de bienes muebles y la prestación de servicios en el país. También cubre la importación de bienes, la primera venta de inmuebles realizada por constructores, y el uso de servicios prestados por no domiciliados. El documento describe los métodos para calcular el valor agregado y los sujetos obligados a pagar el IGV.