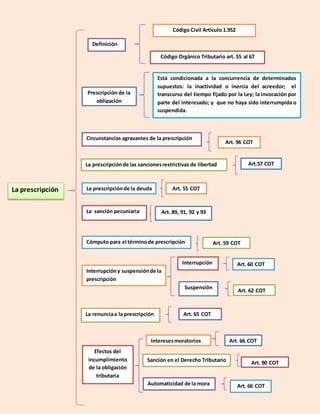

Este documento resume los principales aspectos de la prescripción de obligaciones tributarias según el Código Orgánico Tributario de Venezuela. Explica que la prescripción es un medio para liberarse de una obligación tributaria por el transcurso del tiempo establecido por la ley. Detalla los supuestos que condicionan la prescripción, las circunstancias que la agravan, los plazos de prescripción para diferentes tipos de obligaciones, y los hechos que interrumpen o suspenden el cómputo del tiempo para la prescripción. También cub