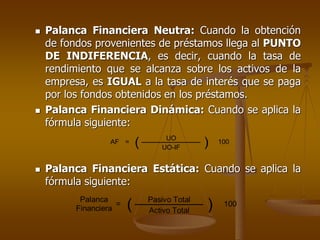

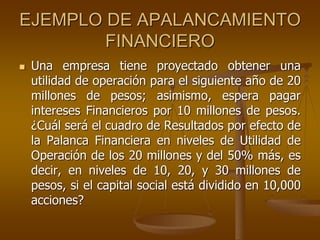

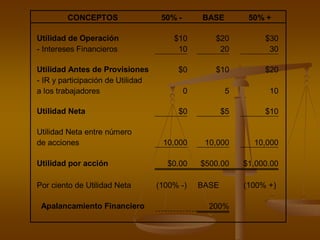

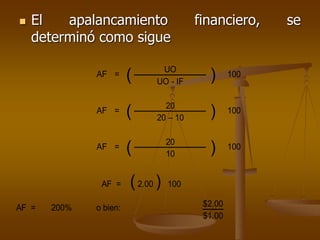

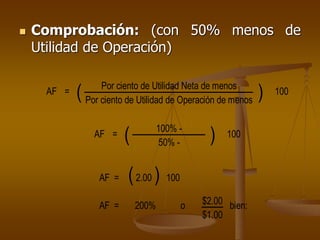

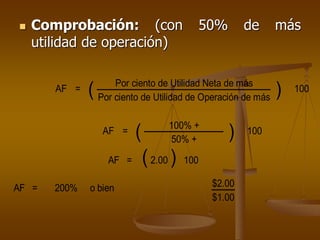

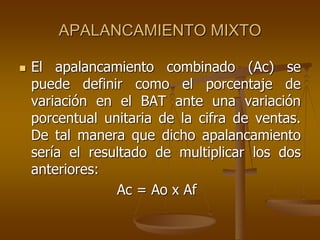

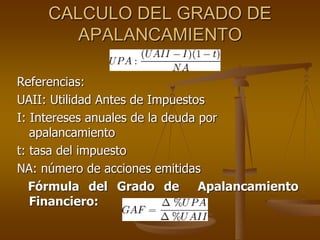

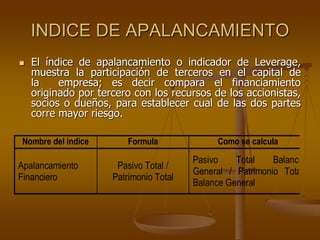

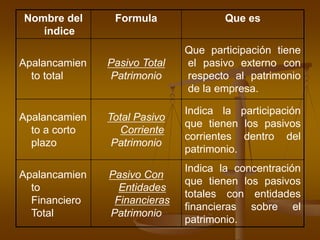

El documento define el apalancamiento financiero como el uso de deuda para financiar las operaciones de una empresa en lugar de solo usar capital propio. Explica que puede multiplicar la rentabilidad pero también aumentar el riesgo de insolvencia si la operación no tiene éxito. Además, clasifica el apalancamiento financiero en positivo, negativo y neutro dependiendo de si la tasa de rendimiento de los activos es mayor, menor o igual al costo de la deuda. Por último, proporciona un ejemplo numérico para calcular el grado de apalancamiento financ