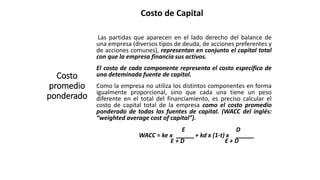

Este documento describe los conceptos y métodos para calcular el costo de capital de una empresa. Explica que el costo de capital depende de las diferentes fuentes de financiamiento como deuda, acciones preferidas y capital propio, cada una con su propio costo. Finalmente, introduce el concepto de costo promedio ponderado de capital (WACC) como una forma de combinar los diferentes costos de capital de acuerdo a su participación en la estructura de capital de la empresa.

![Modelo CAPM

• (E[Ra] - Rf)/a = (E[Rb] - Rf)/b

Todos los activos del mercado están sobre la línea del mercado

• El CAPM establece que rendimiento esperado de activo depende de:

• Valor del dinero en el tiempo (Rf)

• Ganancia por incurrir en riesgo sistemático (E[Rm] - Rf)

• Cantidad de riesgo sistemático (beta)](https://image.slidesharecdn.com/wacc-151115162439-lva1-app6892/85/Costo-de-Capital-16-320.jpg)

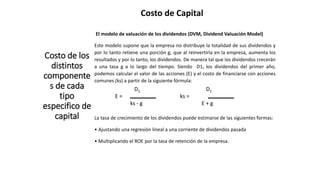

![Modelo CAPM II

• Con cartera compuesta por todas las acciones (cartera del mercado), la pendiente

es (E[Rm] - Rf)/1. Para una acción i

(E[Ri]-Rf)/i = E[Rm]-Rf E[Ri] = Rf + i x (E[Rm] - Rf)

E[Rm] - Rf

E[Rm]

m =1](https://image.slidesharecdn.com/wacc-151115162439-lva1-app6892/85/Costo-de-Capital-17-320.jpg)

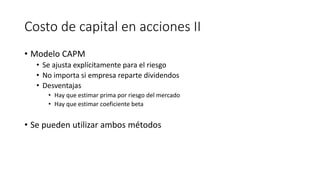

![Ejemplo

• Ultimo dividendo repartido: Bs 5 por acción

• Crecimiento estimado del dividendo: 7% anual]

• Precio actual de la acción: Bs 30. Beta de la acción: 1.2

• Prima de riesgo de mercado: 12%. Tasa libre de riesgo: 15%

• Razón objetivo deuda/capital: 50%

• Costo deuda antes de impuestos: 18%. Tasa impositiva: 34%

Ra = Rf + i x (E[Rm] - Rf) = 15% + 1.2 x (12%) = 29.4%

Ra = (D1/Po)+g = [[Bs 5 x (1+0.07)] / Bs 30] + 0.07 = 24.8%

Como son similares se promedian: 27.1%

Razón D/C=0.5 por cada Bs 1 de deuda hay Bs 2 de capital

CPPC = 2/3 x 27.1% + 1/3 x 18% x (1 - 0.34)

CPPC = 22.03%](https://image.slidesharecdn.com/wacc-151115162439-lva1-app6892/85/Costo-de-Capital-22-320.jpg)