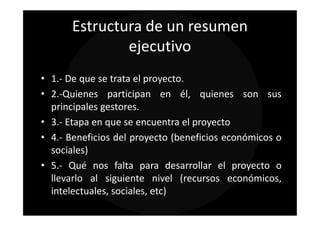

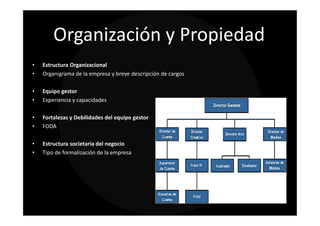

Este documento presenta una introducción al plan de negocios, incluyendo su definición, propósito y estructura. Explica que un plan de negocios describe un negocio actual o propuesto, cubriendo temas como el modelo de negocio, análisis de mercado, organización, requerimientos financieros y proyecciones. Además, detalla las secciones clave de un plan de negocios como resumen ejecutivo, análisis de mercado, descripción del negocio y proyecciones financieras.