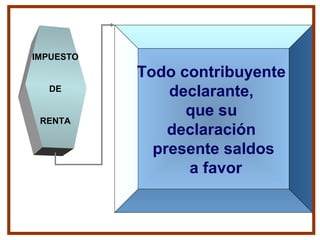

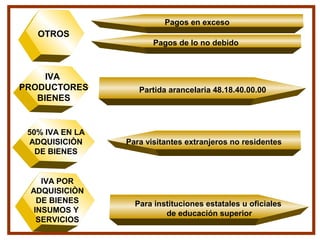

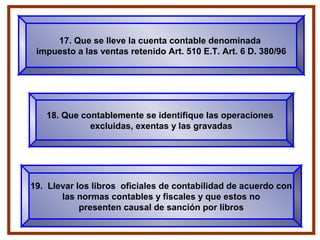

Este documento presenta un programa para el desarrollo de solicitudes de saldos a favor, devoluciones y compensaciones ante la DIAN. Explica quiénes tienen derecho, los plazos, requisitos y procedimientos. Incluye información sobre impuesto de renta, IVA, retenciones, garantías, verificaciones y cálculos de proporcionalidad de saldos a favor susceptibles de devolución.