Modificación del coeficiente en los pagos a cuenta del IR

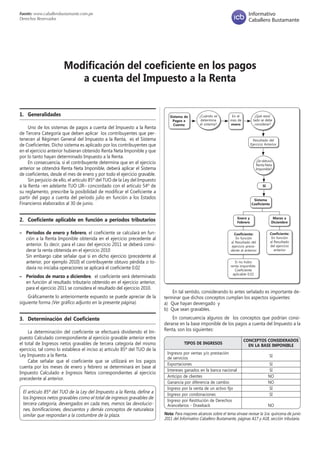

- 1. Fuente: www.caballerobustamante.com.pe Derechos Reservados Informativo Caballero Bustamante Modificación del coeficiente en los pagos a cuenta del Impuesto a la Renta 1. Generalidades Uno de los sistemas de pagos a cuenta del Impuesto a la Renta de Tercera Categoría que deben aplicar los contribuyentes que per- tenecen al Régimen General del Impuesto a la Renta, es el Sistema de Coeficientes. Dicho sistema es aplicado por los contribuyentes que en el ejercicio anterior hubieran obtenido Renta Neta Imponible y que por lo tanto hayan determinado Impuesto a la Renta. En consecuencia, si el contribuyente determina que en el ejercicio anterior se obtendrá Renta Neta Imponible, deberá aplicar el Sistema de coeficientes, desde el mes de enero y por todo el ejercicio gravable. Sin perjuicio de ello, el artículo 85º del TUO de la Ley del Impuesto a la Renta –en adelante TUO LIR– concordado con el artículo 54º de su reglamento, prescribe la posibilidad de modificar el Coeficiente a partir del pago a cuenta del período julio en función a los Estados Financieros elaborados al 30 de junio. 2. Coeficiente aplicable en función a períodos tributarios – Períodos de enero y febrero, el coeficiente se calculará en fun- ción a la Renta Imponible obtenida en el ejercicio precedente al anterior. Es decir, para el caso del ejercicio 2011 se deberá consi- derar la renta obtenida en el ejercicio 2010 Sin embargo cabe señalar que si en dicho ejercicio (precedente al anterior, por ejemplo 2010) el contribuyente obtuvo pérdida o to- davía no iniciaba operaciones se aplicará el coeficiente 0.02 – Períodos de marzo a diciembre, el coeficiente será determinado en función al resultado tributario obtenido en el ejercicio anterior, para el ejercicio 2011 se considera el resultado del ejercicio 2010. Gráficamente lo anteriormente expuesto se puede apreciar de la siguiente forma (Ver gráfico adjunto en la presente página). 3. Determinación del Coeficiente La determinación del coeficiente se efectuará dividiendo el Im- puesto Calculado correspondiente al ejercicio gravable anterior entre el total de Ingresos netos gravables de tercera categoría del mismo ejercicio, tal como lo establece el inciso a) artículo 85º del TUO de la Ley Impuesto a la Renta. Cabe señalar que el coeficiente que se utilizará en los pagos cuenta por los meses de enero y febrero se determinará en base al Impuesto Calculado e Ingresos Netos correspondientes al ejercicio precedente al anterior. El artículo 85º del TUO de la Ley del Impuesto a la Renta, define a los Ingresos netos gravables como el total de ingresos gravables de tercera categoría, devengados en cada mes, menos las devolucio- nes, bonificaciones, descuentos y demás conceptos de naturaleza similar que respondan a la costumbre de la plaza. En tal sentido, considerando lo antes señalado es importante de- terminar que dichos conceptos cumplan los aspectos siguientes: a) Que hayan devengado y b) Que sean gravables. En consecuencia algunos de los conceptos que podrían consi- derarse en la base imponible de los pagos a cuenta del Impuesto a la Renta, son los siguientes: TIPOS DE INGRESOS CONCEPTOS CONSIDERADOS EN LA BASE IMPONIBLE Ingresos por ventas y/o prestación de servicios SI –––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Exportaciones SI –––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Intereses ganados en la banca nacional SI –––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Anticipo de clientes NO –––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Ganancia por diferencia de cambio NO –––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Ingreso por la venta de un activo fijo SI –––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Ingreso por condonaciones SI –––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Ingreso por Restitución de Derechos Arancelarios - Drawback NO Nota: Para mayores alcances sobre el tema sírvase revisar la 1ra. quincena de junio 2011 del Informativo Caballero Bustamante, páginas A17 y A18, sección tributaria.

- 2. Fuente: www.caballerobustamante.com.pe Derechos Reservados Informativo Caballero Bustamante De acuerdo a lo antes expuesto, el cálculo se efectuará aplicando la fórmula siguiente: Períodos de enero y febrero Impuesto a la Renta (Ejercicio precedente al anterior) Coeficiente = ––––––––––––––––––––––––––––––––– = 0.xxxx (*) Ingresos Netos Gravables (Ejercicio precedente al anterior) Períodos de marzo a diciembre Impuesto a la Renta (Ejercicio anterior) Coeficiente = ––––––––––––––––––––––––––––––––– = 0.xxxx (*) Ingresos Netos Gravables (Ejercicio anterior) (*) El coeficiente obtenido debe ser expresado hasta con cuatro deci- males, en virtud a lo establecido por el inciso a) del artículo 54º del Reglamento del TUO de la Ley del Impuesto a la Renta. 4. Modificación del Coeficiente 4.1. Oportunidad de la modificación del coeficiente A opción del contribuyente, el coeficiente que se está apli- cando en la determinación de los pagos a cuenta del Impues- to a la Renta podrá ser modificado en base a los resultados que arroje el balance del primer semestre (es decir al 30 de junio). Cabe precisar que en virtud al inciso d) del artículo 54º del Re- glamento de la Ley del Impuesto a la Renta, la modificación del coeficiente se realizará a partir del pago a cuenta del mes de julio con vencimiento en agosto hasta el mes de diciembre del ejerci- cio en que se realiza la modificación. Es decir, no necesariamente el coeficiente debe modificarse para el pago a cuenta del mes de julio; sino que el contribuyente podrá hacerlo en cualquier mes a partir del mes de julio, y este nuevo coeficiente será aplicable para los pagos a cuenta del período cuyo plazo de presentación no hubieran vencido a la fecha de presentación del balance hasta el mes de diciembre. 4.2. Efectos del resultado obtenido al 30 de junio 4.2.1. Si se obtiene Renta Neta Imponible Si se obtiene Renta Neta Imponible resultará un Impuesto Cal- culado, en consecuencia, en función a dicho resultado el contri- buyente podrá optar por modificar el coeficiente utilizado hasta el mes de junio, considerando como ingresos netos gravables al importe acumulado al mes de junio. De acuerdo con lo que dispone el sub numeral 5.1., numeral 5 del literal b) artículo 54º del Reglamento del TUO de la LIR, a efectos de establecer la Renta Neta Imponible Semestral, los contribuyentes que tuvieran pérdidas tributarias arrastrables acumuladas al ejercicio anterior, podrán deducir seis dozavos (6/12) de la renta neta resultante al 30 de junio, de acuerdo al sistema de compensación que hayan elegido según lo previsto en el artículo 50º TUO LIR. a. Sistemas de compensación de pérdidas tributarias Los sistemas de compensación de pérdidas tributarias son los que se señalan a continuación: – Sistema A La imputación se realizará año a año, contra la renta neta de tercera categoría, considerando un plazo de compensación de cuatro ejercicios computados a partir del ejercicio siguiente en que la pérdida se genere, el saldo no compensado al término de dicho plazo no podrá ser arrastrado a los ejercicios siguien- tes. Es pertinente mencionar, que bajo este sistema de com- pensación, en tanto exista Pérdida Tributaria por compensar no se produce Renta Neta Imponible, lo cual implica que el sistema de pagos a cuenta a aplicar sea el de Porcentaje y no el de Coeficiente. – Sistema B En este sistema la imputación se efectuará año a año contra las rentas netas de tercera categoría y únicamente hasta el 50% de las referidas rentas netas. En este sistema no existe plazo para efectuar la compensación y por lo tanto se podrán imputar hasta que se agoten. b. Determinación de la Renta Neta imponible En tal sentido considerando lo señalado, a efectos de calcular la Renta Neta imponible se aplicará el siguiente procedimiento. 1ro. Renta Bruta: Ingresos Gravables – Costo Computable. 2do. Renta Neta: Renta Bruta – Gastos deducibles Tributariamente (*) 3ro. Renta Neta Imponible Renta Neta (**) – 6/12 Pérdidas – Participación de Tributarias trabajadores (*) La determinación de los gastos deducibles tributariamente, se efectúa de acuerdo con lo dispuesto los artículos 37° y 44° del TUO de la Ley del Impuesto a la Renta, de la misma forma como se procede en la Declaración Jurada Anual del Impuesto a la Ren- ta de Tercera Categoría. No obstante, el procedimiento antes detallado, en la práctica los contribuyentes determinan la Renta Neta Imponible partiendo del resultado contable, sobre el cual realizan los agregados y de- ducciones de acuerdo a las normas tributarias. (**) Se deducirán 6/12 de las pérdidas arrastrables hasta el límite del 50% de la renta neta que se obtenga al 30 de junio, considerando que se ha elegido el sistema b) para su compensación. c. Determinación del impuesto a Renta Determinada la Renta Neta Imponible se procederá a deter- minar el Impuesto a la Rent.a Impuesto Renta Neta Tasa del Impuesto a la Renta = Imponible x a la Renta Luego de calculado el Impuesto a la Renta, se procede a de- terminar el nuevo coeficiente. Impuesto Calculado Coeficiente = ––––––––––––––––––––––––––––– = 0.xxxx (*) Ingresos Netos (Acumulados al 1er. Semestre) 4.2.2. Si no se obtiene Renta Neta Imponible En el caso que no se obtenga Renta Neta Imponible, como es obvio no se determinará Impuesto Calculado, por lo tanto en función a dicho resultado el contribuyente podrá suspender la aplicación del coeficiente. Es decir a partir de la fecha en que surte efectos la modificación del coeficiente, presentará la de- claración jurada mensual, a través del PDT IGV Renta Mensual Formulario Virtual Nº 621 en el que deberá consignar en la Ca- silla N° 301 el total de los ingresos netos obtenidos en el perío- do tributario que se declara tal como se muestra en la siguiente pantalla:

- 3. Fuente: www.caballerobustamante.com.pe Derechos Reservados Informativo Caballero Bustamante Posteriormente en el casillero Nº 380 correspondiente al asis- tente del cálculo del Sistema A-Coeficiente, se consignará “0” en el casillero correspondiente al Impuesto Determinado y en el casillero de Ingresos Netos, el importe total de los ingresos netos obtenidos en el primer semestre. 4.3. Requisitos que se deben cumplir para el cambio del coefi- ciente Para que el contribuyente realice la modificación del coeficiente debe cumplir con los siguientes requisitos: – Elaborar Estados Financieros al 30 de junio – Haber presentado previamente la declaración jurada anual del Impuesto a la Renta que contenga el balance acumulado al cie- rre del ejercicio anterior. Cabe señalar que si el contribuyente no ha cumplido con presentar sus declaraciones juradas anua- les, SUNAT podrá determinar sus pagos a cuenta aplicando el porcentaje del 2% de los ingresos netos del mes. – Registrar en el Libro de Inventarios y Balances, los Estados Financieros. – En función al resultado contable obtenido al 30 de junio, realizar los agregados y deducciones a efectos de obtener la Renta Neta Imponible y por ende el respectivo Impuesto a la Renta. – En función al Impuesto Calculado y los Ingresos Netos ob- tenidos al 30 de junio se procede a determinar el nuevo co- eficiente a aplicar a partir del pago a cuenta en el que surta efecto la modificación. 5. Formulario a presentar El inciso j) del artículo 54° del Reglamento, establece que el balance acumulado tiene el carácter de declaración jurada y deberá contener la información, requisitos y condiciones para la presen- tación de la referida declaración de acuerdo a lo establecido por la SUNAT. En tal sentido, a fin que surta efecto la modificación del coeficiente, tanto los estados financieros antes referidos así como el cálculo de dicho coeficiente, deben ser declarados únicamente en el PDT - Formulario Virtual N° 625 “Modificación de Coeficiente o Porcentaje para el cálculo de los pagos a cuenta del Impuesto a la Renta”, 6. Plazo de Presentación El PDT-Formulario virtual N° 0625 se podrá presentar como máximo hasta la fecha de vencimiento correspondiente al pago a cuenta a partir del cual se modifica el coeficiente, considerando las fechas máximas de presentación establecidas en el siguiente cuadro: Sistema de Fecha de Fecha de presen- Fecha máxima de presen- Pago a Cuenta Balance tación del PDT 625 tación del PDT Nº 625 Coeficiente Al 30 Hasta el vencimiento del Hasta el vencimiento del de junio período tributario en el pago a cuenta del mes de cual se desea que surta diciembre efectos la modificación, a partir del período julio 7. Libro de Inventarios y Balances En virtud al Anexo 2 de la Resolución de Superintendencia Nº 234-2006/SUNAT se establece como plazo máximo de atraso para el Libro de Inventarios y Balances, tres (3) meses contados desde el día hábil siguiente al cierre del ejercicio gravable. No obstante, se establece que si el contribuyente elabora un balance para mo- dificar el coeficiente o porcentaje aplicable al cálculo de los pagos a cuenta del Régimen General del Impuesto a la Renta, deberá te- ner registradas las operaciones que lo sustenten con un atraso no mayor a dos (2) meses contados desde el primer día hábil del mes siguiente a enero o junio según corresponda. En ese sentido, los Estados Financieros elaborados al 30 de junio deben estar debida- mente anotados en el Libro de Inventarios y Balances como máxi- mo hasta el mes de agosto. 8. Casos Prácticos Caso Práctico Nº 1 Enunciado Laempresa“ALESSITASAC,identificadaconRUCNº20101225921, en la declaración jurada anual del Impuesto a la Renta de Tercera Categoría correspondiente al ejercicio 2010 ha obtenido una Renta Neta Imponible de S/. 840,260, determinando así un impuesto calcu- lado de S/. 252,078 se sabe además que los ingresos netos gravables de tercera categoría de ese ejercicio ascendieron a S/. 3´330,640, y que no existe un saldo de pérdida tributaria arrastrable La empresa desea modificar el coeficiente a utilizar a partir del pago a cuenta del mes de julio, para lo cual proporciona los siguientes datos al 30 de junio 2011: En esta casilla se deberá consignar “0” dado que no existe Impuesto deter- minado Consignar el total de in- gresos netos obtenidos de enero a junio (1er se- mestre) El coeficiente resultante es “0”, por lo tanto se po- drá suspender los pagos a cuenta. Marcar el tipo de Sistema de pagos a cuenta: Sistema A - Coeficiente Consignar el total de in- gresos devengados en el período que se declara, por ejemplo julio-2011

- 4. Fuente: www.caballerobustamante.com.pe Derechos Reservados Informativo Caballero Bustamante Datos: Ingresos Netos Gravables de Tercera Categoría al 30.06.2011 : S/. 1´110,350 Costo Computable : S/. 995,320 Gastos Deducibles Tributariamente : S/. 55,240 Solución 1. Cálculo del coeficiente utilizado a partir del mes de marzo del 2011 El coeficiente que la empresa aplicó en sus pagos a cuenta del Impuesto a la Renta de los períodos de marzo a junio del 2011, se determinó de la siguiente forma: Impuesto Calculado (Ejercicio anterior) Coeficiente = –––––––––––––––––––––––––––––––––––– Ingresos Netos (Ejercicio anterior) 252,078 Coeficiente = –––––––––– = 0.0756845531189200 3,330,640 Coeficiente = 0.0757 (*) (*) Aproximado a 4 decimales. 2. Modificación del coeficiente a partir del pago a cuenta del mes de julio Considerando que la empresa ha decidido modificar el coeficiente que debe utilizar para los pagos a cuenta del Impuesto a la Renta a partir del mes de julio (con vencimiento en agosto), debe determinar la Renta Neta Imponible en función a los Estados Financieros del primer semestre del ejercicio 2011, de acuerdo al siguiente procedimiento. 2.1. Cálculo de la Renta Neta Imponible 1ero. Renta Bruta: Ingresos Gravables – Costo Computable Renta Bruta = 1´110,350 – 995,320 Renta Bruta = 115,030 2do. Renta Neta: Renta Bruta – Gastos deducibles Tributariamente Renta Neta = 115,030 – 55,240 Renta Neta = 59,790 3ro. Renta Neta Imponible: Renta Neta – 6/12 Pérdidas – Participación de Tributarias trabajadores (*) Renta Neta Imponible = 59,790 (*) Se conoce que la empresa tiene menos de 20 trabajadores por lo tanto no se encuentra obligado al calculo de la participación de los trabajadores. 2.2. Cálculo del Impuesto Calculado Determinada la Renta Neta Imponible al 30.06.2011 se procederá a determinar el Impuesto a la Renta, Impuesto Renta Neta Tasa del Impuesto Calculado = Imponible x a la Renta Impuesto Calculado = 59,790 x 30% Impuesto Calculado = 17,937 3. Determinación del nuevo coeficiente Luego del procedimiento desarrollado la empresa debe proceder a determinar el nuevo coeficiente. Impuesto Calculado Coeficiente = ––––––––––––––––––––––––––––––– Ingresos Netos (Acumulados al 1er. Semestre) 17,937.00 Coeficiente = ––––––––––– = 0.016154365740532 1´110,350 Coeficiente = 0.0161 Caso Práctico Nº 2 Enunciado una empresa ubicada en el régimen general del impuesto a la renta, que realiza pagos a cuenta del impuesto a la renta aplicando el coeficiente (0.0512), ha decidido modificar dicho coeficiente a partir del pago a cuenta del mes de agosto (con vencimiento en setiembre) para lo cual presentará el PDT Nº 625, el 01 de setiembre. Al respecto se pide determinar el nuevo coeficiente, teniendo en cuenta que la empresa en el ejercicio 2010 ha obtenido pérdidas tributarias, optan- do por el sistema b) para efectos de su compensación. Adicionalmen- te nos presenta los siguientes datos: Datos: Renta Neta al 30.06.2011 S/. 430,100.00 Pérdida Tributaria Arrastrable S/. 85,620.00 Ingresos Netos Gravables S/. 2’620,200.00 Solución: a. Compensación de la Pérdida Tributaria Teniendo en cuenta que la empresa ha optado por compensar las pérdidas tributarias arrastrables de acuerdo con el sistema b) , po- drá deducir de la Renta Neta que se obtenga al 30 de junio, 6/12 del importe de la pérdida arrastrable hasta el límite del 50%, tal como se muestra a continuación: 50% Renta Neta S/. 215.050 (S/. 430,100 x 50%) menos 6/12 (S/. 85,620/12x6) ( 42,810.00 ) ––––––––– Saldo del 50% de la Renta Neta Compensada S/. 172,240 b. Renta Neta Imponible 50% de la Renta Neta que no se compensa S/. 215.050.00 (+)Saldo no compensado 172,240.00 –––––––––– Total Renta Neta Imponible S/. 387,290.00 Impuesto calculado (30% x 387,290) S/. 116,187.00 Impuesto Calculado Coeficiente = –––––––––––––––––––––––––––– Ingresos Netos Acumulados (Acumulados al 1er. semestre) 116,187.00 Coeficiente = ––––––––––––––– 2´620,200.00 Coeficiente = 0.0443