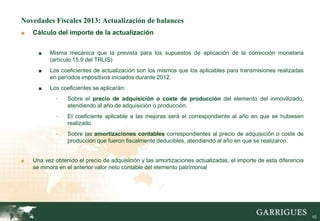

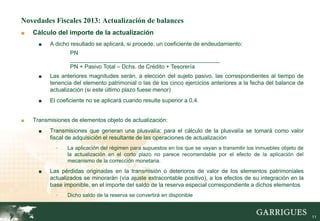

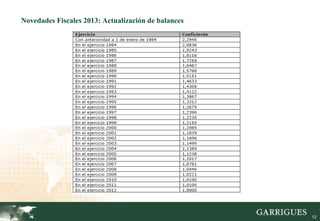

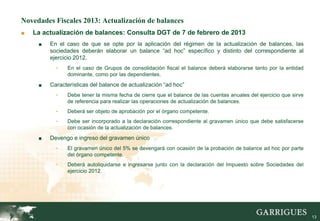

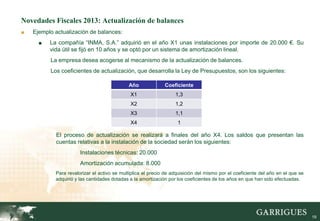

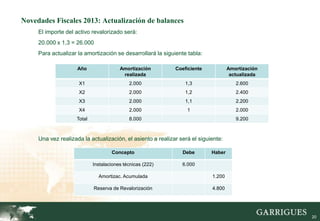

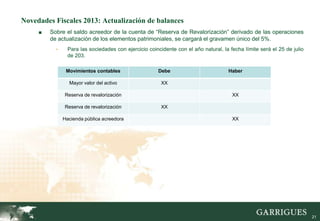

La Ley 16/2012 introduce un nuevo régimen de actualización de balances que permite a las empresas actualizar el valor de determinados activos para compensar la depreciación monetaria. La actualización está sujeta a un gravamen del 5% y permite amortizar fiscalmente el incremento de valor. Se requiere elaborar un balance específico de actualización con efectos retroactivos desde enero de 2013. El gravamen único se devenga con la aprobación del balance por el órgano competente.