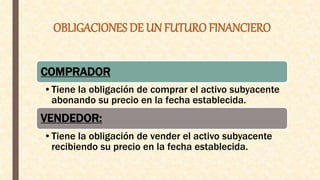

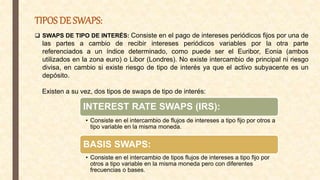

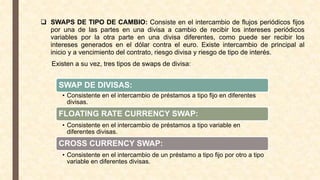

El documento presenta información sobre derivados financieros como futuros y swaps. Explica que los futuros son contratos estándar para comprar o vender activos en el futuro a un precio predeterminado, y que los swaps involucran el intercambio periódico de flujos de efectivo entre dos partes. También describe los tipos principales de swaps, como los swaps de tasas de interés y divisas, y sus usos para mitigar riesgos financieros.