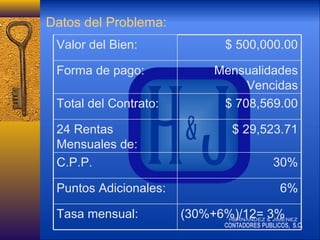

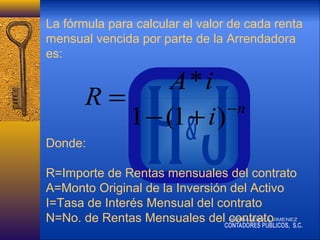

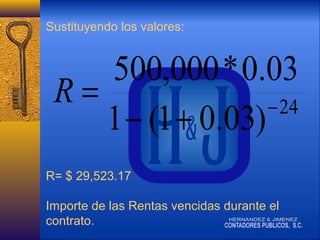

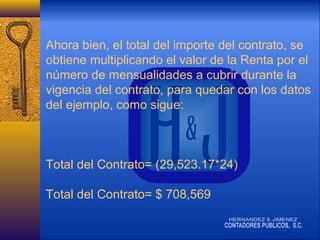

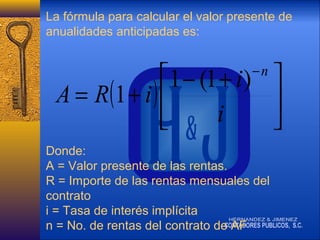

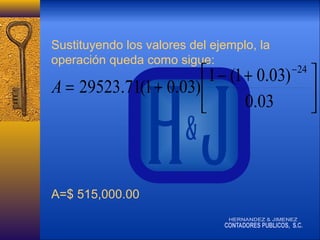

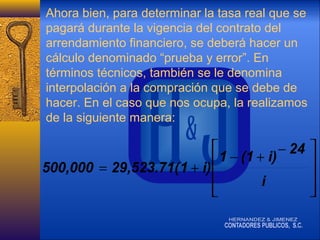

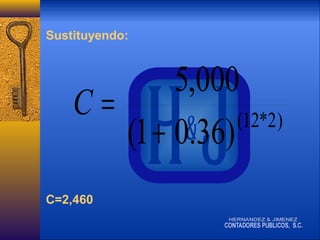

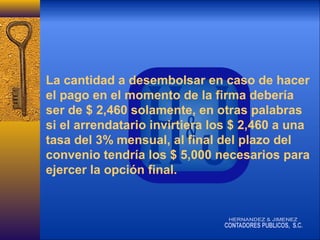

Este documento analiza las ventajas y desventajas financieras del arrendamiento desde una perspectiva financiera. Explora el arrendamiento como una fuente de financiamiento externo y compara sus costos con otras opciones como aumento de capital, préstamos bancarios y emisión de obligaciones. También incluye un ejemplo numérico para ilustrar el cálculo de rentas de arrendamiento.