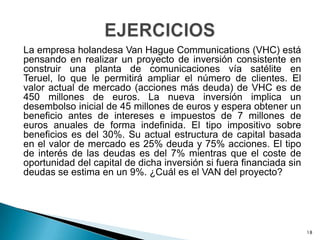

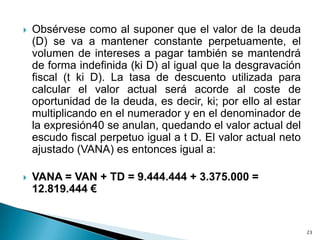

Este documento discute el cálculo del valor actual neto (VAN) de un proyecto de inversión propuesto por la empresa Van Hague Communications. Presenta tres métodos para calcular el VAN: 1) sin endeudamiento, 2) con endeudamiento calculado sobre el desembolso inicial, y 3) con endeudamiento calculado sobre el valor actual ajustado del proyecto para mantener la estructura de capital constante. El VAN más alto, de 13,858,858 euros, se obtiene usando el tercer método.

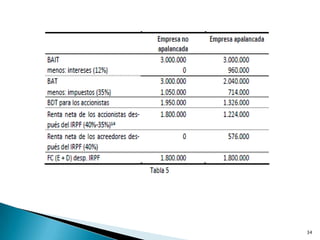

![ [1.950.000/ (1‐0,35)] x

(1‐0,4) = 1.800.000; y

[1.326.000 / (1‐0,35)] x

(1‐0,4) = 1.224.000

36](https://image.slidesharecdn.com/estructuraptimadecapital-130122181919-phpapp01/85/Estructura-optima-de-capital-36-320.jpg)