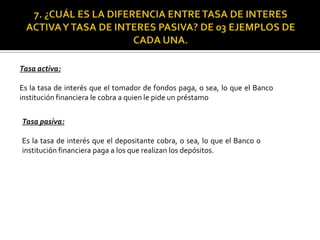

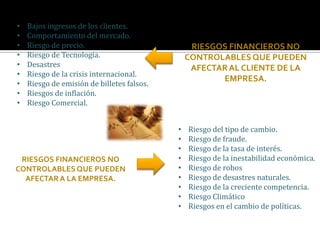

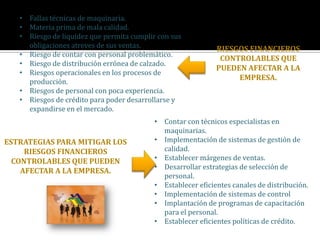

El documento presenta información sobre un proyecto de investigación realizado por un grupo de estudiantes de la Universidad Privada Antenor Orrego sobre la administración de riesgos financieros. Se define el riesgo financiero, se exponen sus objetivos y funciones, y se analizan diversos riesgos financieros controlables e incontrolables que pueden afectar a empresas y clientes.