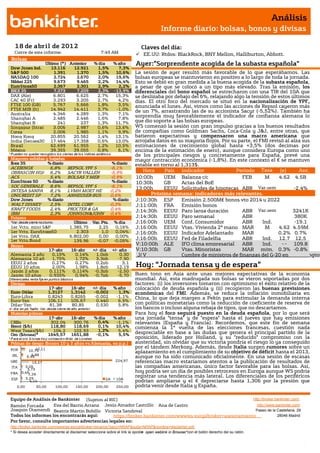

1. La subasta de deuda española ha tenido una acogida positiva aunque los tipos han sido más altos de lo esperado.

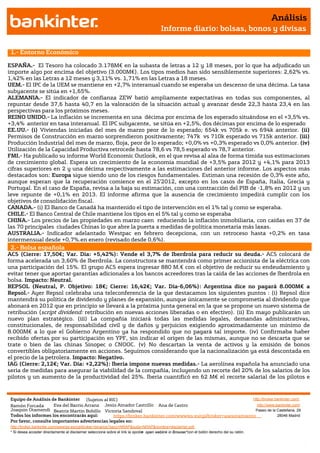

2. Los indicadores económicos en Alemania han sorprendido positivamente mientras que en EE.UU. han sido mayoritariamente flojos.

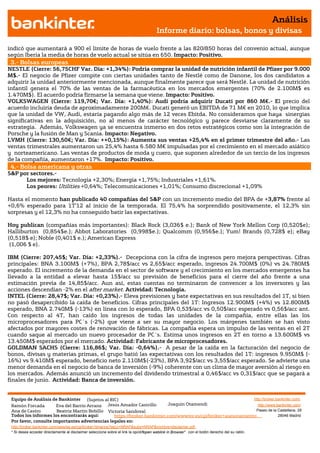

3. El FMI ha revisado al alza sus previsiones de crecimiento global aunque mantiene su preocupación por la situación en Europa, especialmente en España donde prevé una mayor contracción.